LEY DEL ISR

"DERECHO TRIBUTARIO EN MEXICO"

viernes, 22 de octubre de 2021

¡¡GENERALIODADES DE LAS LEYES APLICABLES!!

jueves, 21 de octubre de 2021

¡¡GENERALIDADES DE LAS LEYES APLICABLES!!

LEY DEL IMPUESTO AL VALOR AGREGADO

CAPITULO I

Disposiciones generales

Artículo 1o.- Están obligadas al pago del impuesto al valor agregado establecido en esta Ley, las personas físicas y las morales que, en territorio nacional, realicen los actos o actividades siguientes: Párrafo reformado DOF 30-12-1980

I.- Enajenen bienes.

II.- Presten servicios independientes.

III.- Otorguen el uso o goce temporal de bienes.

IV.- Importen bienes o servicios.

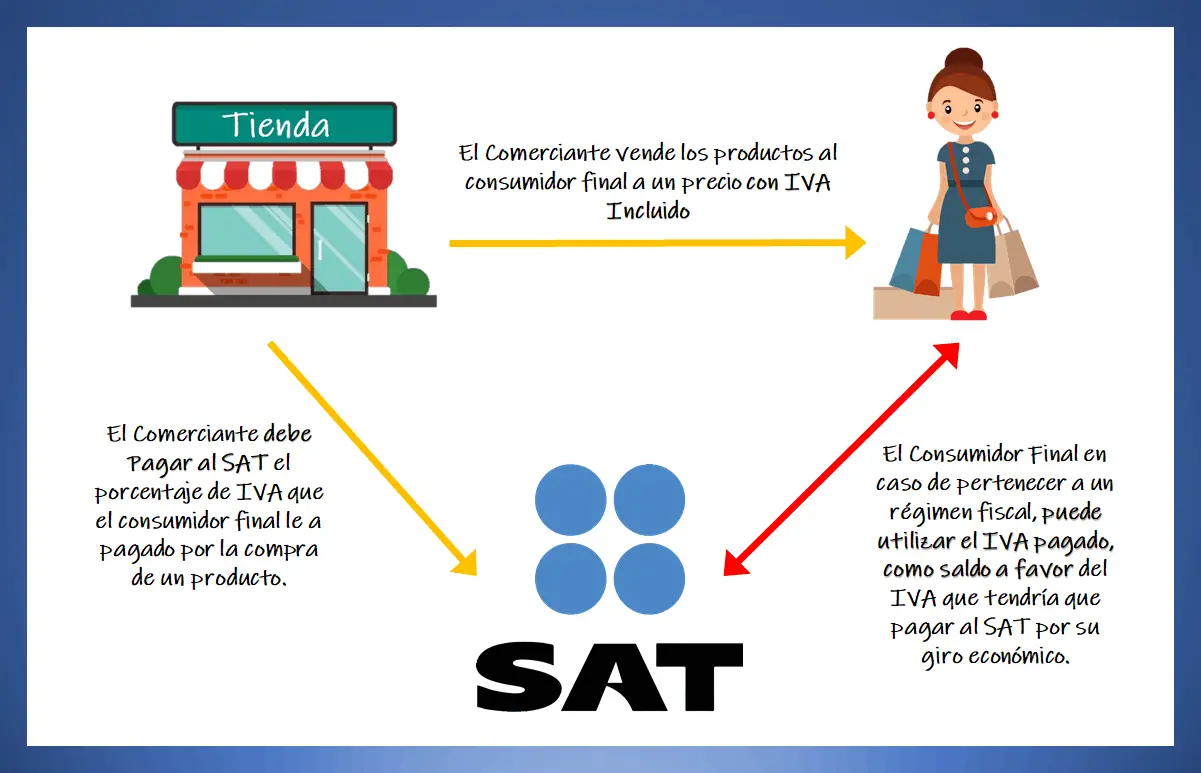

El impuesto se calculará aplicando a los valores que señala esta Ley, la tasa del 16%. El impuesto al valor agregado en ningún caso se considerará que forma parte de dichos valores. Párrafo reformado DOF 31-12-1982, 21-11-1991, 27-03-1995, 07-12-2009

El contribuyente trasladará dicho impuesto, en forma expresa y por separado, a las personas que adquieran los bienes, los usen o gocen temporalmente, o reciban los servicios. Se entenderá por traslado del impuesto el cobro o cargo que el contribuyente debe hacer a dichas personas de un monto equivalente al impuesto establecido en esta Ley, inclusive cuando se retenga en los términos de los artículos 1o.-A o 3o., tercer párrafo de la misma. Párrafo reformado DOF 31-12-1998

Artículo 1º.-A.- Están obligados a efectuar la retención del impuesto que se les traslade, los contribuyentes que se ubiquen en alguno de los siguientes supuestos:

I. Sean instituciones de crédito que adquieran bienes mediante dación en pago o adjudicación judicial o fiduciaria.

II. Sean personas morales que:

a) Reciban servicios personales independientes, o usen o gocen temporalmente bienes, prestados u otorgados por personas físicas, respectivamente.

b) Adquieran desperdicios para ser utilizados como insumo de su actividad industrial o para su comercialización.

c) Reciban servicios de autotransporte terrestre de bienes, prestados por personas físicas o morales. Inciso adicionado DOF 31-12-1999

d) Reciban servicios prestados por comisionistas, cuando éstos sean personas físicas.

Inciso adicionado DOF 31-12-1999

III. Sean personas físicas o morales que adquieran bienes tangibles, o los usen o gocen temporalmente, que enajenen u otorguen residentes en el extranjero sin establecimiento permanente en el país.

Fracción reformada DOF 30-12-2002

IV. (Se deroga).

Fracción adicionada DOF 30-12-2002. Reformada DOF 01-12-2004, 07-06-2005. Derogada DOF 11-12-2013

Artículo 2º. (Se deroga). Artículo derogado DOF 21-11-1991. Adicionado DOF 27-03-1995. Reformado DOF 30-12-2002, 07-12-2009. Derogado DOF 11-12-2013

Artículo 2º.-A.- El impuesto se calculará aplicando la tasa del 0% a los valores a que se refiere esta Ley, cuando se realicen los actos o actividades siguientes:

I.- La enajenación de:

a) Animales y vegetales que no estén industrializados, salvo el hule, perros, gatos y pequeñas especies, utilizadas como mascotas en el hogar. Párrafo reformado DOF 11-12-2013

Para estos efectos, se considera que la madera en trozo o descortezada no está industrializada. Párrafo adicionado DOF 30-12-2002 Inciso reformado DOF 21-11-1991

b) Medicinas de patente y productos destinados a la alimentación a excepción de:

1. Bebidas distintas de la leche, inclusive cuando las mismas tengan la naturaleza de alimentos. Quedan comprendidos en este numeral los jugos, los néctares y los concentrados de frutas o de verduras, cualquiera que sea su presentación, densidad o el peso del contenido de estas materias.

2. Jarabes o concentrados para preparar refrescos que se expendan en envases abiertos utilizando aparatos eléctricos o mecánicos, así como los concentrados, polvos, jarabes, esencias o extractos de sabores que al diluirse permitan obtener refrescos.

3. Caviar, salmón ahumado y angulas.

4. Saborizantes, micro encapsulados y aditivos alimenticios. Numeral adicionado DOF 31-12-1999

5. Chicles o gomas de mascar. Numeral adicionado DOF 11-12-2013

6. Alimentos procesados para perros, gatos y pequeñas especies, utilizadas como mascotas en el hogar. Numeral adicionado DOF 11-12-2013 Inciso reformado DOF 31-12-1982, 15-12-1995

c).- Hielo y agua no gaseosa ni compuesta, excepto cuando en este último caso, su presentación sea en envases menores de diez litros. Inciso reformado DOF 21-11-1991

d).- Ixtle, palma y lechuguilla.

e).- Tractores para accionar implementos agrícolas, a excepción de los de oruga, así como llantas para dichos tractores; motocultores para superficies reducidas; arados; rastras para desterronar la tierra arada; cultivadoras para esparcir y desyerbar; cosechadoras; aspersores y espolvoreado ras para rociar o esparcir fertilizantes, plaguicidas, herbicidas y fungicidas; equipo mecánico, eléctrico o hidráulico para riego agrícola; sembradoras; ensiladoras, cortadoras y empacadoras de forraje; desgranadoras; abonadoras y fertilizadoras de terrenos de cultivo; aviones fumigadores; motosierras manuales de cadena, as Ley. Párrafo reformado DOF 31-12-1998 Artículo reformado DOF 31-12-1981 í como embarcaciones para pesca comercial, siempre que se reúnan los requisitos y condiciones que señale el Reglamento. Párrafo reformado DOF 28-12-1994

CAPITULO II

De la enajenación Artículo 8º.- Para los efectos de esta Ley, se entiende por enajenación, además de lo señalado en el Código Fiscal de la Federación, el faltante de bienes en los inventarios de las empresas. En este último caso la presunción admite prueba en contrario.

No se considerará enajenación, la transmisión de propiedad que se realice por causa de muerte, así como la donación, salvo que ésta la realicen empresas para las cuales el donativo no sea deducible para los fines del impuesto sobre la renta. Párrafo reformado DOF 26-12-1990, 21-11-1991

Cuando la transferencia de propiedad no llegue a efectuarse, se tendrá derecho a la devolución del impuesto al valor agregado correspondiente, siempre que se reúnan los requisitos establecidos en los párrafos primero y segundo del artículo 7º. De esta Ley. Cuando se hubiera retenido el impuesto en los términos de los artículos 1º.-A y 3º., tercer párrafo de esta Ley, no se tendrá derecho a la devolución del impuesto y se estará a lo dispuesto en el tercer párrafo del citado artículo 7º. De esta Ley.

CAPITULO III

De la prestación de servicios Artículo 14.- Para los efectos de esta Ley se considera prestación de servicios independientes:

I.- La prestación de obligaciones de hacer que realice una persona a favor de otra, cualquiera que sea el acto que le dé origen y el nombre o clasificación que a dicho acto le den otras leyes. II.- El transporte de personas o bienes.

III.- El seguro, el afianzamiento y el reafianzamiento. Fracción reformada DOF 28-12-1994

IV.- El mandato, la comisión, la mediación, la agencia, la representación, la correduría, la consignación y la distribución.

V.- La asistencia técnica y la transferencia de tecnología.

VI.- Toda otra obligación de dar, de no hacer o de permitir, asumida por una persona en beneficio de otra, siempre que no esté considerada por esta Ley como enajenación o uso o goce temporal de bienes.

VER VIDEO:

¡¡OBLIGACIONES FISCALES!!

OBLIGACIONES FISCALES

El estudio de la obligación fiscal no puede reducirse a

hacer mención del deber de pagar las contribuciones, ya que existen otras de

entidades que para ello, no necesariamente se observan como sujetos pasivos.

Es de aclararse que el concepto que se critica no es exclusivo del jurista mexicano, y que al mismo formulo la crítica expresada, porque la falta de la aclaración del aludido concepto da origen a diversas distorsiones y dificultades en la explicación de la aplicación de las obligaciones fiscales.

LOS ELEMENTOS DE LA OBLIGACIÓN FISCAL

Toda obligación requiere de elementos, sin los cuales no

existe; esos elementos son el sujeto y el objeto.

No es de aceptarse, según indirectamente queda apuntado, que

el vínculo obligacional se considere elemento, pues es un efecto del deber del

deudor para con el acreedor.

V. LOS SUJETOS DE LA OBLIGACIÓN FISCAL

Como en toda obligación, en la fiscal se dan un sujeto

activo, o acreedor, y un sujeto pasivo o deudor, solamente que estos elementos

tienen caracteres especiales en esta obligación. Sabido es que la obligación se

contrae por voluntad o por disposición legal; mas en la materia fiscal, lo

normal es que la obligación tenga su origen en la ley. Por ley se obliga quien

realiza el hecho generador del crédito fiscal a cubrir el importe de la

contribución respectiva, y por ley nace el derecho del Estado de cobrarla;

realmente en esta obligación poco opera la voluntad para que la misma se cause;

así el acreedor lo es porque la ley lo marca, y el deudor igualmente.

No podría ser de otra manera el nacimiento de esta relación,

pues seguramente que sería muy rara la circunstancia en que una persona o

institución voluntariamente se convirtiese en deudora, sin lograr una

contraprestación que sólo a su interés beneficiase.

Además, los sujetos de esta relación obligacional existen y

actúan de manera diversa a como lo harían, si su relación fuese de derecho

privado.

En relación con lo indicado, habrá que decir que en esta

materia, para el acreedor es derecho cobrar las contribuciones, pero también

obligación hacerlo.

El sujeto activo de esta relación no puede dejar de cobrar

las contribuciones, pues ello le impediría subsistir, y el Estado no puede

renunciar a su existencia, ya que la misma representa la vida social, que no le

pertenece.

Cuando los gobernantes reciben y aceptan el mandato del

pueblo, se crea un compromiso de los mismos, de hacer efectivo el derecho;

función que justifica la existencia del Estado-gobierno.

Los hombres que por voluntad han aceptado el encargo de

gobernar, no pueden dejar de cumplir su compromiso; y como para cumplir esa

obligación contraída necesitan elementos económicos, esos elementos los han de

obtener de los beneficiarios de tal labor: y como estos beneficiarios,

seguramente que no obstante que son responsables de la existencia del Estado

(ya que ellos han hecho gobernantes a los elementos humanos que lo integran),

no aportarán voluntariamente el dinero que haga posible la función

gubernamental, aquel, investido de soberanía, deberá obligar a que aporten ese

dinero que necesita para regirlos.

Así, para el sujeto activo de las contribuciones, es derecho

y obligación cobrarlas.

Nuestra Constitución federal, en el artículo 28, indica que

no se puede exentar del pago de impuestos. Lo señalado es motivo de más o menos

prolongada reflexión, que de ser posible, se hará en párrafos posteriores. En

este momento sólo procede aludir que para el Estado, el cobro de las

contribuciones constituye ineludible obligación estatal.

En el derecho privado, el acreedor puede renunciar al cobro

de sus créditos, salvo casos de excepción justificados por la ley; pero como la

voluntad del Estado es la ley, éste, en cumplimiento del principio de

legalidad, debe hacer lo que la misma le ordena.

Además del precepto constitucional citado, la ley ordinaria

reitera que en ningún caso las autoridades fiscales pueden liberar del pago de

los créditos fiscales, salvo las excepciones establecidas en la misma ley.

Las excepciones mencionadas se encuentran en diversas leyes

de la materia, debidamente justificadas; pero no debe dejar de pensarse que

sólo esas excepciones expresadas en la ley existen, pues, como queda dicho, el

Estado fisco no podrá hacer sino lo que la ley establece.

También, el sujeto pasivo de la relación tributaria tiene

caracteres que lo distinguen de otros obligados.

En casi todos los libros de materia fiscal existe una

expresión que se ha convertido en vulgar, de tal manera que hasta los legos de

estos conocimientos suelen emplear: se dice que esta obligación es ex lege.

Lo anterior quiere decir que, salvo los casos de verdadera y

rara excepción, la obligación fiscal se origina en disposición legal; y, como

queda expresado, no podrá ser de otra manera, pues nadie desea entregar el

dinero para integrar fondos con que se pagarán servicios que en muchos casos no

le benefician.

Por lo anterior, ha sido necesario que nuestra Constitución

haya establecido la obligación de los mexicanos de contribuir para los gastos

públicos.

Cuando nuestro Constituyente empleó la palabra "mexicano",

no sólo quiso aludir a personas que ostentasen la nacionalidad mexicana, sino a

todos los que recibiesen, o pudiesen recibir el beneficio de la acción de

gobernar, "así de la Federación, como del Distrito Federal o del Estado y

municipio en que residan", o en que tengan su fuente de ingreso, o

realicen las actividades previstas por las leyes de esta materia.

No es necesario la voluntad de quien se convierte en

contribuyente, para que éste se obligue a serlo; es suficiente que se ubique en

la circunstancia que la ley considera hecho generador del crédito fiscal, para

que su obligación surja; la obligación nace de la ley.

Es tan importante el deber de contribuir para los gastos

públicos, que si el obligado no lo hace espontáneamente, el Estado debe aplicar

su facultad económico-coactiva para cobrarle por la fuerza.

Sabido es de los conocedores del derecho fiscal que la

aplicación de la facultad económico-coactiva se realiza mediante el

procedimiento administrativo de ejecución; y hay más al respecto, el no

cumplimiento de la obligación fiscal constituye infracción que el fisco castiga

con multa; y si el no cumplimiento implica delito, el sujeto activo dispone del

derecho para pedir que se aplique la ley penal relativa para que el violador de

la misma sea castigado por la autoridad judicial.

La obligación del sujeto pasivo de esta relación tributaria,

observada desde el punto de vista del Estado, constituye el crédito fiscal; y

el crédito fiscal se compone de la suerte principal más los accesorios; por lo

que la obligación de este sujeto no se agota pagando sólo suerte principal.

OTRAS OBLIGACIONES FISCALES

En el estudio de las obligaciones fiscales debe distinguirse entre responsables fiscales y sujetos pasivos.Es responsable fiscal toda entidad a la que la ley fiscal señala una obligación, y es sujeto pasivo el responsable fiscal que en virtud de ubicarse en el hecho generador, ha de cubrir la contribución relativa.

Así tenemos dos tipos de responsables y, consecuentemente,

dos tipos de obligados.

En las diversas leyes fiscales aparecen estos dos tipos de

obligados, inclusive como antes ha quedado apuntado, muchas veces, en virtud

del desdoblamiento de la obligación fiscal, acontece que el mismo ente es

responsable fiscal y sujeto pasivo de la relación contribucional.

Se discute si no implica violación de garantía

constitucional, el que entidades o personas que no han realizado, o no se han

colocado en el hecho generador del crédito fiscal, sean obligadas por una ley

secundaria a realizar actividades en favor del fisco, sin recibir retribución.

A lo anterior ha de contestarse que el artículo 31 de la

Constitución Federal obliga "a contribuir para los gastos públicos",

y que cualquiera de los actos u omisiones que para ello colaboren es una

contribución.

En la forma indicada, no sólo quien se ubica en el hecho

generador directo del crédito fiscal tiene una obligación de esa naturaleza,

sino todo aquel al que la ley señala conducta u omisión relacionados con lo

fiscal, deberá cumplir.

Las obligaciones de los responsables fiscales son de diversa

índole; así, en general, todos estamos obligados a cooperar con el fisco,

siempre de acuerdo con una auténtica ley, para que el mismo cumpla a

satisfacción con la función que le tiene atribuida la ley.

Como ejemplo de las formas de colaboración con el fisco, de

los responsables fiscales, podemos referirnos a la retención y entero de

contribuciones a cargo de terceros, que tienen quienes utilizan servicios

subordinados, o bien que contratan con algunos sujetos pasivos extranjeros.

Otro frecuente caso de colaboración con el fisco se da cuando se está llevando a cabo la determinación presuntiva de contribuciones; caso en el cual todas las personas, en alguna forma relacionadas por negocios con la persona a quien se hace la determinación, están obligadas a aportar datos o elementos para que la autoridad cumpla su función. La traslación del gravamen en los casos de Impuesto al Valor Agregado y el entero de esta contribución, es también ejemplo de colaboración. Llevar contabilidad de acuerdo con la ley; dar de alta en el Registro Federal de Contribuyentes a sus trabajadores el empresario; dictaminar por contador autorizado el estado fiscal de los negocios, y otras muchas formas más existen de colaboración, que los responsables fiscales han de proporcionar al fisco, obligatoriamente.

Link:https://revistas.juridicas.unam.mx/index.php/derecho-comparado/article/view/3515/4182

ver video:

miércoles, 20 de octubre de 2021

"Derecho Tributario"

Fundamento Legal

Derecho Fiscal

Los mexicanos tenemos como obligación contribuir al gasto público. Esta obligación se encuentra contemplada en el artículo 31 fracción IV de la Constitución Política de los Estados Unidos Mexicanos que establece: “Artículo 31: Son obligaciones de los Mexicanos… IV. Contribuir para los gastos públicos, así de la Federación, como de los Estados, de la Ciudad de México y del Municipio en que residan de la manera proporcional y equitativa que dispongan las leyes”,Y es en esta disposición constitucional que tiene su fundamento el Derecho Fiscal y en la cual se encuentran consagrados los principios de capacidad contributiva, igualdad tributaria, reserva de ley y destino del gasto público.

Otras normas constitucionales en materia fiscal se encuentran en los artículos 14, 16, 21 , 22, 73, 74 y 76.

El Derecho Fiscal lo definimos como la rama del Derecho Público que comprende el conjunto de normas jurídicas que regulan las relaciones jurídicas entre el Estado, en su carácter de autoridad fiscal y los gobernados en su carácter de contribuyentes.

El Derecho Fiscal establece las normas que determinan los tributos. Esto es, a través de los diversos ordenamientos fiscales el Estado grava las actividades de los gobernados sin importar la naturaleza civil o mercantil de las mismas.

link: https://mexico.justia.com/derecho-fiscal/

link :https://www.senado.gob.mx/comisiones/hacienda/docs/Magistrado_TFJFA/LENE_LeyTributaria.pdf

¡¡GENERALIODADES DE LAS LEYES APLICABLES!!

LEY DEL ISR El Impuesto Sobre la Renta (ISR) es una carga fiscal directa que se aplica a los ingresos obtenidos que incrementen el patrimon...

-

OBLIGACIONES FISCALES El estudio de la obligación fiscal no puede reducirse a hacer mención del deber de pagar las contribuciones, ya q...